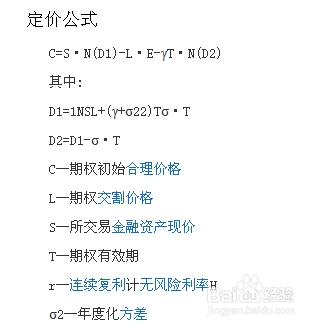

1、B-S期权定价模型

2、现金流贴现定价

股权自由现金流(FCFE)是指满足公司持续经营所需费用后的剩余现金流。其计算公式为:FCFE=净收益-(1-δ)*(资本性支出-折旧)-Δ营运资本*(1-δ)。

如果公司一直处于稳定增长阶段,以一个不变的比率持续增长,那么这个公司就可以使FCFE稳定增长模型:

①模型。在稳定增长模型中股权资本的价值是三个变量的函数:下一年的预期FCFE、稳定增长率和投资者的要求收益率:

P0 = FCFE1 / (r − gn)

其中:P0=股票当前的价值;FCFE1=下一年预期的FCFE

r=公司的股权资本成本;gn=FCFE的稳定增长率

②限制条件。a.折旧能够完全弥补资本性支出;b.股票的β值近似为1。

③模型的适用性。该模型适用于股权资本自由现金流以不变的比率持续增长的、处于稳定增长阶段的公司。

2.两阶段FCFE模型

FCFE两阶段估价模型适用于那些预计会在一定时间段里快速增长,然后再进入稳定增长阶段的公司。

①模型。股票的价值由两部分组成:一是超常增长时期每年FCFE的现值,二是超常增长时期结束时期末价值的现值。

股票价值P_0=高速增长阶段FCFE的现值+期末价值现值=

FCFEt = 第t年的FCFE;Pn高速增长阶段期末的股票价格

r=高速增长阶段内股权投资者的要求收益率

期末价值Pn一般使用永续稳定增长模型来计算:

Pn = FCFEt + 1 / (rn − gn)

其中:gn=第二阶段稳定增长阶段的增长率;rn=稳定增长阶段内股权投资者的要求收益率。

②计算期末价值。在应用稳定增长模型的时候,我们仍然应该考虑在上一节中提到过的注意事项,另外,我们在估计高速增长阶段期末FCFE的时候,往往已经使用了对第一阶段的假定,因此这些假定也应与稳定增长阶段的假设相一致。比如说,公司在超常增长阶段内的资本性支出可能会远远大于折旧,但当公司进入稳定增长阶段后,二者之间的差距应该减小。